Wie viel Sentiment-Prämie steckt im Markt?

"Menschen machen Märkte" - dies ist die triviale, aber auch weitreichende Aussage, die hinter dem Investmentansatz der sentix Asset Management steht. Die Art und Weise, wie wir Menschen denken, fühlen und handeln, hinterlässt am Markt Spuren. Wer diese gut analysiert, kann künftige Aktionen der Anleger erahnen und sich entsprechend positionieren. Hierdurch ist es möglich, einen Mehrertrag zum Markt zu erwirtschaften - die Sentiment-Prämie oder auch "Sentiment Value" genannt.

Auf der Suche nach Prämien

Es gibt viele Prämien, welche Anleger versuchen durch Anlagestrategien zu erwirtschaften. Aktive, wie zum Beispiel die relative Unterbewertung von Aktien (Value-Ansatz). Oder auch passive, wie zum Beispiel diverse Risikoprämien (Illiquiditätsprämien, Investments in Spreadprodukte oder die Aktien-Risikoprämie). Jede dieser Prämien hat ihre Berechtigung, doch die Prämien schwanken im Zeitablauf und entfallen manchmal auch ganz. Aus diesem Grund suchen professionelle Anleger immer wieder nach Prämien, die zu den bestehenden Ansätzen möglichst gering korreliert sind.

Eine Prämie mit Charakter

Die Sentiment-Prämie, wie sie von sentix exklusiv "gehoben" wird, ist eine dieser gesuchten, alternativen Prämien, welche sich zudem durch einige interessante Eigenschaften auszeichnet:

- Die Sentiment-Prämie ist relativ konstant im Markt vorhanden, denn sie entsteht durch die Handlungen von Menschen an den Märkten. Solange menschliche Anleger den Markt überwiegend bestimmen, wird es diese Prämie geben.

- Im Gegensatz zu den meisten anderen Prämien verschwindet die Sentiment-Prämie nicht dadurch, dass man versucht sie auszubeuten. Es liegt in der Natur der Behavioral Finance, dass die Mehrheit des Marktes nicht in der Lage ist, dauerhaft diese Prämie zu vereinnahmen. Dazu müsste die Mehrheit der Menschen hochdiszipliniert und über lange Zeit gegen die eigenen Emotionen ankämpfen und sich konträr zum Mainstream verhalten. Dies führt zu einem Zirkelschluss. Der nun konträre Mainstream wäre der neue Mainstream, wogegen man wieder konträr handeln könnte. George Soros hat dies als die Reflexivität des Marktes bezeichnet. Vereinfach gesagt bedeutet dies, dass die Anleger in dem Moment die zukünftige Realität des Marktes verändern, wo sie sich auf eine Zukunft einzustellen beginnen. Übertragen auf die Newton'sche Physik könnte man sagen, dass der Apfel, der vom Baum fällt, niemals auf einer berechneten Stelle auftrifft, sofern die Mehrheit diese Stelle berechnen kann.

- Sentiment-Prämien helfen dabei Portfolios stabiler aufzustellen. Es liegt in der konträren Natur des Ansatzes, dass Sentiment-Prämien relativ niedrig zu anderen Prämien korreliert sind. Wir haben dies bereits hier näher ausgeführt.

Im Gegensatz zu anderen Prämien am Markt hat die Sentiment-Prämie jedoch einen Nachteil: man kann die absolute Höhe der Prämie nicht ohne Weiteres berechnen. Dies wäre jedoch vorteilhaft, weil so die Attraktivität der Sentiment-Prämie im relativen Vergleich leichter erkennbar und damit den Anlegern eine Hilfestellung geboten wäre, wann sich ein Investment in die sentix Fonds besonders lohnt.

Es ist nicht immer einfach...

Wie kann ein Investor die Attraktivität der Sentiment-Prämie beurteilen?

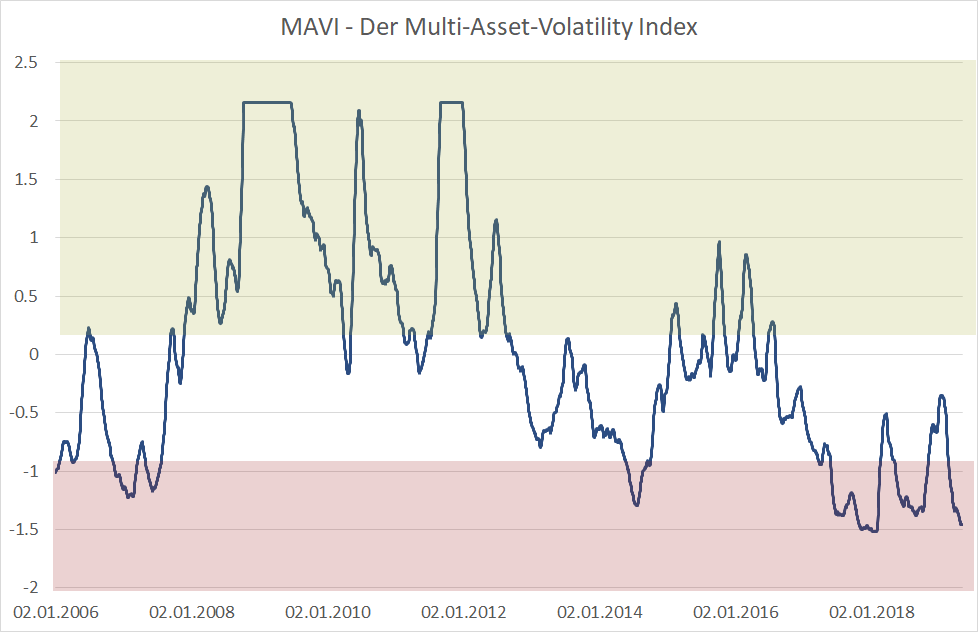

Wir haben uns mit dieser Frage intensiv beschäftigt und einen neuen Indikator (MAVI - Multi Asset Volatility Index) zur Beantwortung erarbeitet.

Ausgangspunkt unserer Überlegungen sind die Schwankungen des Marktes. Denn die Schwankungen sind es, welche die Emotionen der Anleger schüren. Und die Emotionen wiederum sind das Salz in der Suppe der Sentiment-Strategie. Nicht umsonst lautet unser Motto: "Wir lieben Stimmungsextreme"

Deshalb gilt: je stärker die Schwankungen, desto einfacher lassen sich Sentiment-Prämien extrahieren und umgekehrt. Hierfür genügt es aber nicht nur den Aktienmarkt zu betrachten. Für die Attraktivität der Sentiment-Prämie betrachten wir die Volatilität über verschiedene Anlageklassen, da die Bewegungen in anderen Märkten auch auf die Emotionen der Anleger abfärben.

Der MAVI visualisiert dabei nicht die Höhe der zu erwartenden Prämie, sondern wie einfach oder schwierig es ist, die eigentlich relativ konstante Sentiment-Prämie aus den Marktbewegungen zu extrahieren.

sentix Multi Asset Volatility Index (MAVI)

Die Grafik verdeutlicht, dass die Prämie seit 2017 relativ schwierig zu heben ist, während es 2008-2012 und 2015-2016 deutlich einfacher war.

Genau dies zeigt sich auch in den Ergebnissen unserer Fonds. Die erste Hälfte 2017 war für unseren Ansatz relativ schwierig, wohingegen das für viele schwere Anlagejahr 2018 für die sentix Investoren recht erfolgreich verlief. Ein kleiner Anstieg im MAVI-Indikator hat für überdurchschnittliche Anlageergebnisse völlig ausgereicht.

Der sentix Investmentansatz hat also seine besonderen Vorzüge, wenn es etwas turbulenter hergeht. Genau dadurch entstehen die sehr vorteilhaften Diversifikationseigenschaften unserer Ansatzes! Grabesruhe, wie sie zum Teil in den letzten beiden Jahren am Markt zu beobachten war, macht es uns deutlich schwerer.

Eine Chance für die Zukunft!

Aktuell ist es also schwerer, Sentiment-Prämien für unsere Kunden zu heben. Sollte man also besser jetzt nicht in die sentix Fonds investieren oder seine Bestände sogar verkaufen? Das wäre eine berechtigte Überlegung, wenn es dauerhaft bei diesem Befund bliebe. In einem zweiten Indikator haben wir untersucht, ob es in Zukunft wahrscheinlich leichter wird, die dauerhaft im Markt vorhandene Sentiment-Prämie für unsere Kunden zu erwirtschaften.

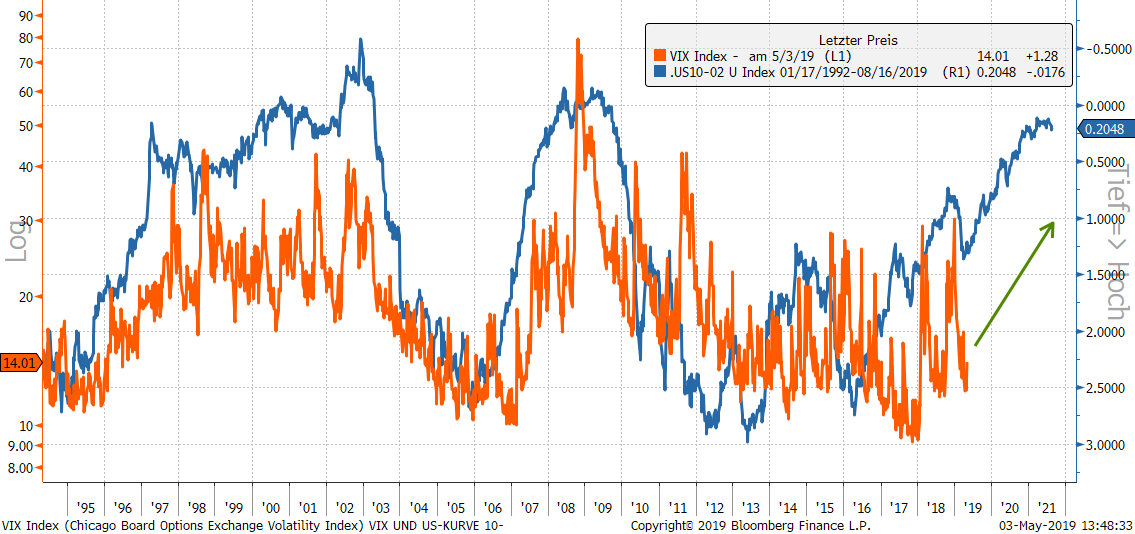

Die untenstehende Grafik ist vielen von Ihnen vielleicht schon aus unserem Jahresausblick oder den letzten Webinaren bekannt. Sie zeigt die Beziehung zwischen der Steilheit der US-Zinskurve (10 minus 2 Jahre) und der Aktienmarkt-Volatilität. Dabei ist die Zinskurve rund 2 Jahre in die Zukunft versetzt. Die Entwicklung der Zinskurve ist deshalb ein Wegweiser für die Entwicklung der Marktvolatilität:

US-Zinskurve (10 minus 2 Jahre) und US-Aktienmarkt-Volatilität

Der Pfeil in der Grafik deutet es an: auf Sicht von 2 Jahren sollte es wieder deutlich einfacher werden, die Sentiment-Prämie zu verdienen. Man könnte auch im Umkehrschluss sagen: für den Mainstream wird es deutlich schwerer, am Markt Rendite zu erzielen. Dies liegt daran, dass in den nächsten zwei Jahren mit einem Anstieg der Marktvolatilität zu rechnen ist.

Die Aussichten für die sentix Fonds sind also gut. Man könnte sagen, dass schon fast so etwas wie einer Unterbewertung vorliegt. Wobei nicht der Markt unterbewertet ist, sondern die sentix Fonds als Investmentchance. "Im Einkauf liegt der Gewinn!"

* Wir haben für den MAVI-Indikator folgende Volatilitäts-Messgrößen verarbeitet: VIX US-Aktien-Vola-Index, V2X Euroland Aktien Vola-Index, US Bondmarkt-Vola-Index, Gold-Vola-Index und implizite EUR-USD Volatilität.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: