sentix Fonds Aktien Deutschland

Fondskonzept und Performance

Kontakt: +49 (6021) 327 33-20 oder info@sentix-fonds.de

Standardwerte

Art. 6 "comply" (ESG-Basic)

Am attraktiven Ertrag deutscher Aktien partizipieren

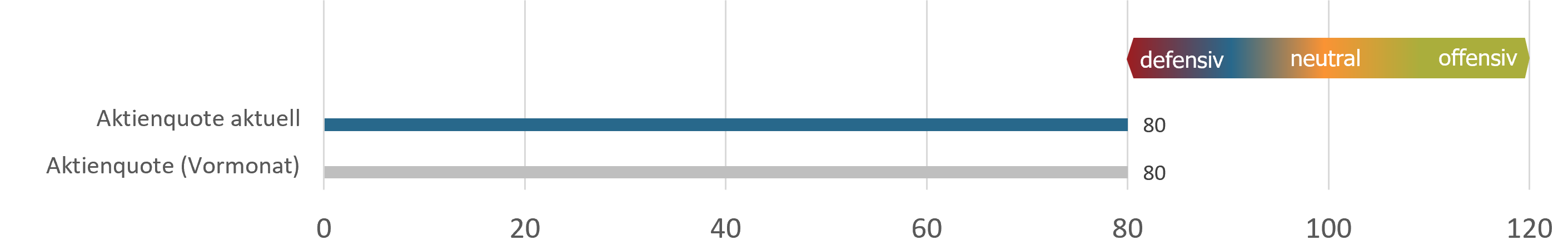

Aktienquote 80%-120%

Langfristig besser als eine passive Indexanlage (ETF)

Behavioral Finance und Sentiment

Investoren, die einen ausgezeichneten Fonds für deutsche Aktien suchen

Stand: 30.12.2025

* Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Durch das Anklicken eines der vorstehenden / nachfolgenden Buttons oder Links verlassen Sie die Seite der sentix Asset Management GmbH und werden zu der Seite von einem externen Anbieter weitergeleitet. Der Link führt zu einem von Dritten erstellten Text; dieser dient lediglich unverbindlichen Informationszwecken (Marketing).

Ein Investment in deutsche Blue Chips hat sich in den letzten 12 Jahren mehr als gelohnt: Ein durchschnittlicher Ertrag von ca. 8,9% p.a. war im DAX zu erzielen! Investoren im sentix Fonds Aktien Deutschland haben sich diese Ertragsquelle erschlossen. Inklusive aller Kosten konnte im Fonds ein Ertrag von 8,4% p.a. realisiert werden. Durch eine aktive Steuerung der Aktienquote (= geschicktes Bremsen und Gas geben) entsteht langfristig ein Mehrwert. Zum Start als Fondsinnovation des Jahres ausgezeichnet wurde der Fonds wiederholt mit Bestnoten und Awards (auch in 2025) bedacht. Der Fonds eignet sich für Anleger, die ein ausgezeichnetes Investment in deutsche Aktien suchen.

Die Risiken des Fonds umfassen unter anderem: Risiken von Aktien einer Investmentgesellschaft, das allgemeine Marktrisiko, Risiken bei Aktien und Wertpapieren mit aktienähnlichem Charakter, Währungs- und Transferrisiken, Adressenausfall-/ Emittentenrisiken, Liquiditätsrisiken und Verwahrrisiken. Weitere Risiken und eine detailliertere Darstellung der einzelnen Risiken finden Sie im Verkaufsprospekt im Abschnitt „Risikohinweise“ und den wesentlichen Anlegerinformationen. Diese sind unter www.universal-investment.de erhältlich.

Ein bisher bewährter Analyse- und Investmentansatz garantiert keinen künftigen Anlageerfolg.

Stand: 30.12.2025

Durch das Anklicken eines der vorstehenden / nachfolgenden Buttons oder Links verlassen Sie die Seite der sentix Asset Management GmbH und werden zu der Seite von einem externen Anbieter weitergeleitet. Der Link führt zu einem von Dritten erstellten Text; dieser dient lediglich unverbindlichen Informationszwecken (Marketing).

Der DAX erholte sich im Dezember deutlich, getragen von einer anhaltend guten Anlegerstimmung. Trotz Überhitzungstendenzen und nachlassendem Anlegervertrauen zeigte sich der Index robust und schloss das Jahr mit einem stolzen Plus von 23,0% ab. Der Fonds legte im Dezember um 2,1 % (DAX: +2,7 %) zu und erzielte im Gesamtjahr 2023 ein Plus von 19,1 %. Die Underperformance erklärt sich vor allem durch den Verzicht auf Rüstungsaktien wie Rheinmetall aufgrund von ESG-Kriterien, die eine starke Performance hinlegten. Auch zum Jahresbeginn 2026 bleiben wir vorsichtig – vor dem Hintergrund einer anhaltend schwachen Makrolage und überkaufter Märkte halten wir an der defensiven Ausrichtung fest. Der Fonds liegt mit einem Aktieninvestitionsgrad von 80% am unteren Band der Steuerungsgröße.

Geschäftsführer

| Ertragskennzahlen | Risikokennzahlen (letzte 3 Jahre) | |||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

Durch das Anklicken eines der vorstehenden / nachfolgenden Buttons oder Links verlassen Sie die Seite der sentix Asset Management GmbH und werden zu der Seite von einem externen Anbieter weitergeleitet. Der Link führt zu einem von Dritten erstellten Text; dieser dient lediglich unverbindlichen Informationszwecken (Marketing).

Hinweis: Alle Daten sofern nicht anders angegeben mit Stand 30. Dezember 2025

* Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für die künftige Wertentwicklung.

| sentix Fonds Aktien Deutschland | |

| WKN / ISIN | A1J9BC / DE000A1J9BC9 |

| Bloomberg | SFADLEU GR EQUITY |

| Mindestanlage | keine |

| Ertragsverwendung / letzte Ausschüttung |

ausschüttend / € 3,75 per 17.11.2025 |

|

Rechtsform / Vertriebszulassung |

Richtlinienkonformes Sondervermögen nach deutschem Recht Vertriebszulassung für Deutschland |

| KVG / Verwahrstelle | Universal Investment / Hauck Aufhäuser Lampe Privatbank AG |

| Auflagedatum / Erstausgabepreis | 15.03.2013 / € 100,-- |

| Geschäftsjahr | 30. September |

| Handelsplätze |

Alle Banken und Sparkassen, Tradegate Börsenzulassung FRA, HAM, MUC, BER |

| Ausgabeaufschlag | kein |

| Laufende Kosten p.a. (TER) | 1,11% |

| Erfolgsabhängige Vergütung | Bis zu 10,00% der vom Fonds in der Abrechnungsperiode erwirtschafteten Rendite über dem Referenzwert (DAX® 40 TR (EUR)) |

| Fondsvolumen | EUR 6,6 Mio. |

| Infoseiten der KVG (externer Link) |

Klicken |

Durch das Anklicken eines der vorstehenden / nachfolgenden Buttons oder Links verlassen Sie die Seite der sentix Asset Management GmbH und werden zu der Seite von einem externen Anbieter weitergeleitet. Der Link führt zu einem von Dritten erstellten Text; dieser dient lediglich unverbindlichen Informationszwecken (Marketing).

** Wichtiger Hinweis zum angestrebten Performanceziel: Es handelt sich um das mittelfristig (5 Jahre) angestrebte, durchschnittliche Mehrertragsziel des jeweiligen Fonds gegenüber volumenstarken DAX-ETFs. Dieses Ziel ergibt sich aus langjährigen Erfahrungswerten des Fondsberaters zum Ertragspotential des Investmentansatzes. Sie stellt keine Zusicherung oder Garantie dar.

Dieses Dokument ist eine Marketingmitteilung und dient ausschließlich Marketing- und Informationszwecken. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten, für deren Richtigkeit und Vollständigkeit wir jedoch keine Gewähr übernehmen können. Wir weisen ausdrücklich darauf hin, dass dieses Dokument weder ein Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Kauf oder Verkauf von bestimmten Finanzinstrumenten oder Fondsanteilen darstellt. Es richtet sich ausschließlich an professionelle Kunden bzw. geeignete Gegenparteien und ist nicht zur Weitergabe an Privatkunden bestimmt. Anlageentscheidungen sollten nur auf der Grundlage der aktuellen Verkaufsunterlagen (Basisinformationsblatt, Verkaufsprospekt und -soweit veröffentlicht- der letzte Jahres- und Halbjahresbericht) der in dieser Marketingmitteilung genannten Fonds getroffen werden, die auch die allein maßgeblichen Vertragsbedingungen bzw. Anlagebedingungen enthalten. Die Verkaufsunterlagen werden ab dem Auflagedatum bei der Verwahrstelle Hauck Aufhäuser Lampe Privatbank AG (Kaiserstraße 24, 60311 Frankfurt am Main, Tel.: 069/2161-0), der Kapitalverwaltungsgesellschaft Universal-Investment-Gesellschaft mbH (Europa-Allee 92-96, 60486 Frankfurt am Main, Tel.: 069/71043-0) und der sentix Asset Management (Würzburger Str. 56, 63739 Aschaffenburg, Tel 06021/327332-0) in deutscher Sprache zur kostenlosen Ausgabe bereitgehalten. Die Verkaufsunterlagen sind zudem im Internet unter www.universal-investment.com abrufbar. Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung. Alle Aussagen geben die aktuelle Einschätzung wieder. Die in dem Dokument zum Ausdruck gebrachten Meinungen können sich ohne vorherige Ankündigung ändern. Weder die Kapitalverwaltungsgesellschaft noch deren Kooperationspartner übernehmen irgendeine Art von Haftung für die Verwendung dieses Dokuments oder dessen Inhalts.

Bitte lesen Sie den Prospekt des OGAW und das KID, bevor Sie eine endgültige Anlageentscheidung treffen. Wir empfehlen Ihnen vor einer Investition Ihren Berater / Vermittler zu konsultieren, sowie die steuerlichen und rechtlichen Aspekte zu prüfen. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte. Zudem weisen wir darauf hin, dass die Universal-Investment-Gesellschaft mbH bei Fonds für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU-Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.

Risikohinweise: Das Sondervermögen weist aufgrund seiner Zusammensetzung / der von dem Fondsmanagement verwendeten Techniken eine erhöhte Volatilität auf, d.h. die Anteilspreise können auch innerhalb kurzer Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Historische Wertentwicklungen sind keine Garantie für eine ähnliche Entwicklung in der Zukunft. Diese ist nicht prognostizierbar! Die Fondsperformance gemäß BVI-Methode ist die prozentuale Änderung des Anteilswertes zwischen Beginn und Ende des Berechnungszeitraums. Dabei wird von der Wiederanlage evtl. Ausschüttungen ausgegangen. Die laufenden Kosten beziehen sich auf das vergangene Geschäftsjahr. Die erfolgsabhängige Vergütung bezieht sich auf das vergangene Geschäftsjahr. Die Fondskennzahlen werden auf Basis täglicher Daten ermittelt. Bei den dargestellten Szenarien handelt es sich um eine Schätzung der zukünftigen Wertentwicklung, die auf Erkenntnissen aus der Vergangenheit über die Wertentwicklung dieser Anlage und/oder den aktuellen Marktbedingungen beruht und kein exakter Indikator ist. Wie viel Sie tatsächlich erhalten, hängt davon ab, wie sich der Markt entwickelt und wie lange Sie die Anlage/das Produkt halten.

Die sentix Asset Management GmbH ist im Rahmen der Anlageberatung gem. § 2 Abs. 2 Nr. 4 WpIG ausschließlich auf Rechnung und unter der Haftung der NFS Netfonds Financial Service GmbH, Heidenkampsweg 73, 20097 Hamburg tätig. Die NFS ist ein Wertpapierinstitut gem. § 2 Abs. 1 WpIG und verfügt über die erforderlichen Erlaubnisse der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Für die Beratung der sentix Publikumsfonds (siehe https://www.sentix-fonds.de/fonds )erhält der Berater eine festdefinierte Vergütung, welche direkt aus dem Sondervermögen gezahlt wird.

„sentix“ ist eine eingetragene Marke und steht im Eigentum der sentix Holding GmbH.