Der sentix Investmentansatz

Konträr, konsequent, erfrischend anders!

Kontakt: +49 (6021) 327 33-20 oder info@sentix-fonds.de

Ich kann die Bahn von Himmelskörper auf die Sekunde genau berechnen, aber nicht wohin eine verrückte Anlegermasse die Kurse treibt.

Viele Anleger glauben, ausschließlich fundamentale Daten würden das Marktgeschehen prägen. Doch die Börse hat ihre eigenen Gesetze. Wissenschaftler wie Nobelpreisträger Prof. Robert Shiller (Yale University) gehen davon aus, dass dies gerade einmal für 20 Prozent aller Schwankungen zutrifft. Auch der Börsen-Altmeister Andre Kostolany hat bereits gewusst, dass "der Markt nur zu 10% auf Fakten reagiert und der Rest Psychologie ist."

Viele Anleger glauben, ausschließlich fundamentale Daten würden das Marktgeschehen prägen. Doch die Börse hat ihre eigenen Gesetze. Wissenschaftler wie Nobelpreisträger Prof. Robert Shiller (Yale University) gehen davon aus, dass dies gerade einmal für 20 Prozent aller Schwankungen zutrifft. Auch der Börsen-Altmeister Andre Kostolany hat bereits gewusst, dass "der Markt nur zu 10% auf Fakten reagiert und der Rest Psychologie ist."

Wie bei einem Eisberg sind die vermeintlichen Fakten nur die "Spitze", die für alle sichtbar aus dem Wasser herausragt. Diese Fakten werden von Anlegern in aller Tiefe analysiert. Trotzdem werden Anleger immer wieder von Kapitalmarktbewegungen überrascht!

Warum ist das so? Vielfach verarbeiten Menschen die gleichen Informationen und reagieren auf das "Offensichtliche" mit ähnlichen Antworten. Die Folge ist ein einseitiges Positionierungsverhalten, das in den seltensten Fällen auskömmliche Erträge verspricht und auf der anderen Seite hohe Risiken birgt.

Orientierung an der Masse

Anleger lassen sich von ihren Emotionen, von den großen Headlines der Medien und von Modetrends an den Börsen lenken. Mit unserem Fokus auf die Behavioral Finance und unserer exklusiven sentix Datenbank verfügen wir über die Werkzeuge, um unter die Wasseroberfläche zu blicken, das Anlegerverhalten zu analysieren und so die Überraschungsmomente des Marktes deutlich zu reduzieren.

Mit dem sentix Global Investor Survey, Europas größter Sentimentumfrage, haben wir einen Echtzeit-Einblick in die Stiimung der Anleger und ihr Positionierungsverhalten.

„Seien Sie ängstlich, wenn andere gierig sind. Und seien Sie gierig, wenn andere ängstlich sind“, Warren Buffett, Anlegerlegende

Um gute Ein- und Ausstiegssignale zu erhalten, untersuchen wir systematisch das Investorenverhalten. Grundlage der Analyse bildet die bekannte sentix-Kapitalmarktumfrage, die den Stimmungsexperten erlaubt, nahezu in Echtzeit das Anlegerverhalten zu bewerten. Wenn dann alle das Gleiche tun, wird es regelmäßig Zeit umzudenken!

Echte Contrarians

Zeigen unsere Indikatoren starken Pessimismus an, lohnt es sich konträr zu denken - und auch die eigenen Ängste zu überwinden. Denn genau dann lassen sich besonders attraktive Renditen erzielen! Neben den Stimmungen betrachten wir auch die Risikobereitschaft sowie das Positionierungsverhalten. Denn wenn die Depots leer geräumt sind, entstehen besondere Gelegenheiten.

"Paradoxically, the best way for a group to be smart is for each person in it to think and act as independently as possible", James Surowiecki, Autor von "Wisdom of the crowds"

Eine heterogene Gruppe vermag bessere Schätzungen abzugeben, als der beste Einzelexperte. Mit der sentix-Umfrage verfügen wir über eine gut diversifizierte Gruppe von Entscheidern. Das Wissen dieser Menschen spiegelt sich in unseren Daten wider. So ist der sentix Konjunkturindex inzwischen als "first mover" im Markt akzeptiert: Er liefert eine treffsichere Konjunkturindikation Wochen vor bekannten Marktindikatoren. Wir nutzen dieses Marktwissen, um frühzeitig neue Themen und Trends zu identifizieren.

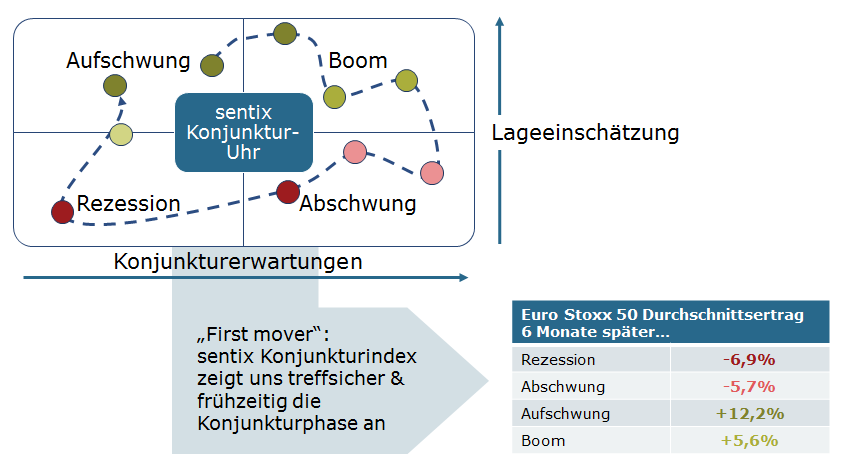

Die Konjunktur verläuft in Wellen. Diese möglichst genau zu erfassen, ist die Aufgabe der sentix Konjunkturindizes. Wir unterscheiden dabei mit unserer "Konjunktur-Uhr" eindeutig zwischen Aufschwung, Boom, Abschwung und Rezession. Die nebenstehende Tabelle (klicken um zu vergrößern) zeigt, dass die Aktien- und Anleiheerträge je nach "Regime" sehr unterschiedlich ausfallen. Aktien sollte man vor allem in Aufschwungphasen besitzen, Anleihen in der Rezession. Mit unserem "first mover" ist es uns frühzeitig möglich, Änderungen im Konjunkturumfeld zu erkennen - zu Zeiten, an denen sich dies der Mainstream noch nicht vorstellen kann.

Die Konjunktur verläuft in Wellen. Diese möglichst genau zu erfassen, ist die Aufgabe der sentix Konjunkturindizes. Wir unterscheiden dabei mit unserer "Konjunktur-Uhr" eindeutig zwischen Aufschwung, Boom, Abschwung und Rezession. Die nebenstehende Tabelle (klicken um zu vergrößern) zeigt, dass die Aktien- und Anleiheerträge je nach "Regime" sehr unterschiedlich ausfallen. Aktien sollte man vor allem in Aufschwungphasen besitzen, Anleihen in der Rezession. Mit unserem "first mover" ist es uns frühzeitig möglich, Änderungen im Konjunkturumfeld zu erkennen - zu Zeiten, an denen sich dies der Mainstream noch nicht vorstellen kann.

Emotionen sind untrennbar mit unseren Entscheidungen verbunden. Emotionslose Entscheidungen kann es deshalb gar nicht geben. Wer seine Emotionen nicht kontrolliert, wird unweigerlich immer wieder schwerwiegende Anlagefehler begehen. Deshalb messen wir die Stimmungen so genau. Denn wer die Stimmung der anderen kennt, kann seine eigene Gefühlslage besser einordnen.

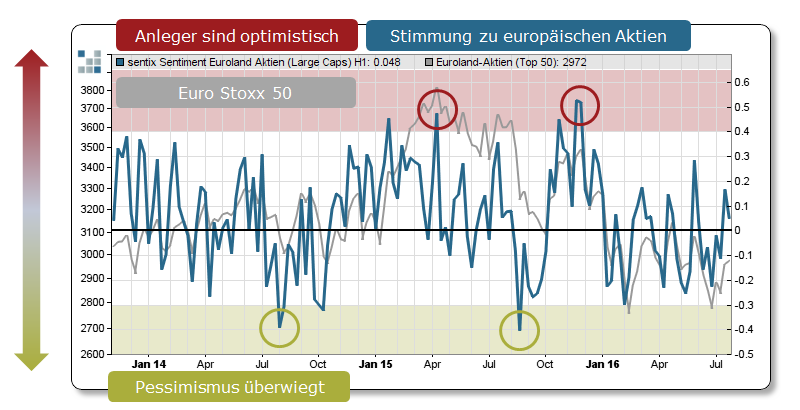

Stimmungen sind meist sehr kurzlebig und schwanken ständig zwischen Angst und Hoffnung / Gier. Zeiten des Pessimismus sind taktisch gute Einstiegs- und Zeiten des Optimismus Ausstiegsgelegenheiten. Wir verlassen uns nicht auf ein subjektives Bauchgefühl, sondern ermitteln die Stimmungen systematisch. Die präzise Einordnung führt zu Sentiment Value.

Stimmungen sind meist sehr kurzlebig und schwanken ständig zwischen Angst und Hoffnung / Gier. Zeiten des Pessimismus sind taktisch gute Einstiegs- und Zeiten des Optimismus Ausstiegsgelegenheiten. Wir verlassen uns nicht auf ein subjektives Bauchgefühl, sondern ermitteln die Stimmungen systematisch. Die präzise Einordnung führt zu Sentiment Value.

"Wer die Masse der Anleger übertreffen will, muss die Dinge anders tun als die Masse", Sir John Templeton, Anlegerlegende

Erinnern Sie sich noch an die Internet-Euphorie im Jahr 2000? Eine ganze Nation war dem Aktienmarkt verfallen und bezahlte ihren Irrtum bitter in den darauffolgenden drei Jahren. An den Märkten kommt es in der Endphase von Trends immer wieder zu einem sehr einseitigen Anlageverhalten. Immer wenn es scheinbar klar ist, was man zu tun hat, ist Vorsicht angesagt. Damit wir in solchen Phasen einen kühlen Kopf behalten, haben wir auch hierfür die passenden Indikatoren, um Risiken frühzeitig zu identifizieren!

Anlegerpositionierung - was Anleger tun und was man tun sollte! Die Grafik zeigt in blau, wie stark Anleger in Aktien engagiert sind. Dabei sticht das grundsätzlich prozyklische Anlegerverhalten ins Auge. Während wir Menschen sonst gerne auf Schnäppchenjagd gehen, gelingt uns das bei der Geldanlage nicht. Erst wenn die Kurse schon länger steigen, kommen viele Anleger an den Markt. In unserem Investmentansatz dagegen nutzen wir diese Information und wollen uns so verhalten, wie es die Pfeile in der Grafik zeigen: proaktiv bremsen und antizyklisch Gas geben! Unsere systematische Risikoanalyse hilft uns, ein besonders einseitiges Anlegerverhalten aufzuspüren und proaktiv Risiken zu begrenzen.

Anlegerpositionierung - was Anleger tun und was man tun sollte! Die Grafik zeigt in blau, wie stark Anleger in Aktien engagiert sind. Dabei sticht das grundsätzlich prozyklische Anlegerverhalten ins Auge. Während wir Menschen sonst gerne auf Schnäppchenjagd gehen, gelingt uns das bei der Geldanlage nicht. Erst wenn die Kurse schon länger steigen, kommen viele Anleger an den Markt. In unserem Investmentansatz dagegen nutzen wir diese Information und wollen uns so verhalten, wie es die Pfeile in der Grafik zeigen: proaktiv bremsen und antizyklisch Gas geben! Unsere systematische Risikoanalyse hilft uns, ein besonders einseitiges Anlegerverhalten aufzuspüren und proaktiv Risiken zu begrenzen.

Seit 25 Jahren messen wir nicht nur Meinungen, sondern Verhalten. In einer Welt, in der Narrative und Emotionen Märkte oft stärker bewegen als Fundamentaldaten, liefert sentix einen messbaren, vergleichbaren Echtzeit-Einblick – und damit einen echten Informationsvorsprung für private wie institutionelle Anleger.

Ausgangspunkt jeder Anlagestrategie ist die individuelle Erwartung des Investors an Ertrag und Risiko. Für unsere Publikumsfonds haben wir einen solchen Risikomix vorab definiert.

Dieser fest definierte Risikomix erlaubt es den Investor, die ableitbaren Risikokennzahlen sowie die Ertragserwartungen als langfristige Größe in die eignene Anlagestruktur zu integrieren.

Der Risikomix bildet sodann den zentralen Ausgangspunkt aller aktiven Anlageentscheidungen. Im Zeitablauf entstehen sodann gewünschte, teils sehr aktive Abweichungen im Anlagemix, die sich aufgrund der aktuellen Behavioral Finance Analyse ergeben und konsequent eingegangen werden.

Einige unserer Sentimentindikatoren liefern mittel- bis langfristige Ertragsprognosen. Bespielsweise sind unsere Konjunkturzeitreihen in einem längeren Kontext zu bewerten, da sich diese nicht permant verändern. Gleichwohl erfordern manchmal besondere Ereignisse oder Extremwerte eine rasche strategische Neueinschätzung. Neben der Makrobewertung prägen saisonale Gegebenheiten, die behavioristische Bewertung von besonderen Kapitalmarkt-Events (wie zum Beispiel Wahlen) oder auch langfristige Zyklusthemen die Strategiearbeit. Die Branchenanalyse liefert zudem wertvolle Hinweise zu Sektortrends und führt zu mancher konträren Ideen.

All diese Faktoren und Teilbereiche werden systematisch nach vordefinierten Kriterien analysiert, bewertet und im direkten Anschluss in den Portfolios als Endergebnis Strategie umgesetzt.

Die einzelnen Strategien in den Assetklassen, Märkten und Sektoren sind von einer hohen Stetigkeit und mittelfristigen Haltedauer gekennzeichnet. Auf Basis der vorhanden Informationen erfolgt bereits in diesem Schritt eine gezielten Abweichung zum neutralen Risikomix im jeweiligen Fonds.

Im nächsten Schritt kommen die wöchentlichen Stimmungsindikatoren zum Einsatz. Unsere quantitativen Sentimentmodelle agieren losgelöst von der Strategie. Die jeweiligen Signale erhöhen/reduzieren das exposure der Position unabhängig von der mittelfristigen Einschätzung.

Folglich werden permament alle Ertrags- und Risikoparameter bewertet. Die taktische Ebene reagiert im Gegensatz zur Strategie deutlich sensitiver auf Stimmungsumschwünge und Marktanpassungen.

Das modellgestützte Vorgehen sucht nach Investitionsmöglichkeiten mit gutem Chance-Risiko-Verhältnis, bei Aktien, Anleihen, Währungen und im Rohstoffsektor. Die Analyse beschränkt sich hierbei nicht nur auf steigenden Kursentwicklungen. Wenn uns die Signale fallende Preise anzeigen, werden nicht nur gehaltenen Positionen reduziert oder komplett verkauft, sondern es können auch (je nach Anlageziel der Fonds) gezielte Short-Positionen aufgebaut werden.

Auch hier lautet unser Motto: "konträr, konsequent, erfrischend anders!"

Konsequentes Handeln bewahrt unsere Portfolios vor großen Verlusten und ist der entscheidende Erfolgsfaktor für stetige Kapitalvermehrung.

Für uns beginnt Risikomanagement bereits mit einer eigenständigen, mutigen Researchmeinung! Denn Entwicklungen, die korrekt antizipiert werden, müssen nicht durch Stopp-Aufträge ausgeglichen werden.

Dieses eigenständige Research ist auch die Basis für echtes "Alpha" - und damit für günstige Korrelationseigenschaften unserer Produkte.

Um Risiken zu kontrollieren, nutzen wir gezielt Derivate - z.B. Optionen - um das Fondsprofil zu steuern. Dies hilft uns auch, im Total Return-Bereich selbst mit knappen Risikobudgets attraktive Partizipationsraten zu erzielen.

Seit 2008 haben wir mehrfach unter Beweis gestellt, dass wir selbst unter schwierigen Marktbedingungen die Rahmendaten einhalten und die Portfoliorisiken beherrschen.

sentix Investmentfonds stabilisieren damit Ihre Anlagen.