US-Gegenwind wird stärker

In den nächsten Wochen wendet sich der Blick vieler Menschen dem Sport zu. Fussball-Europameisterschaft und Olympische Spiele stehen im Vordergrund und dürften das Interesse an den Börsen in den Hintergrund treten lassen. Aufmerksam sollten die Anleger jedoch mit Blick auf die Konjunkturentwicklung bleiben, denn der Gegenwind für die US-Konjunktur wird größer.

Strategische Einschätzung (Juni 2024)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

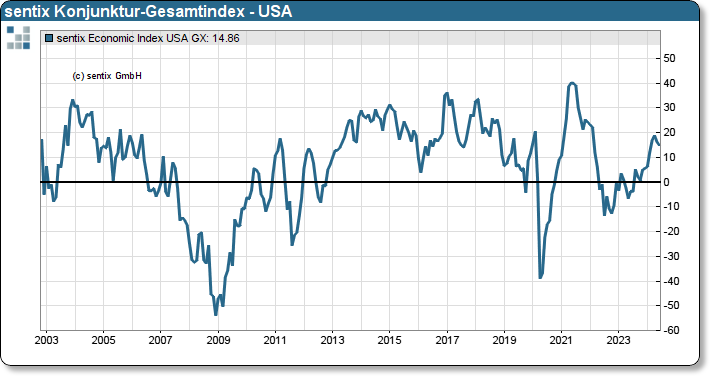

Makro: Der Gegenwind für die US-Konjunktur wird größer. Während sich die Konjunkturlage- und -erwartungswerte für Euroland und Deutschland auch im Juni erneut verbesserten und damit die Hoffnung auf eine positive Wende erhalten bleibt, ist dies in den USA nicht der Fall. Hier sinken die Lage- und Erwartungswerte zum zweiten Mal in Folge. Dies ist deshalb von großer Bedeutung, da die US-Aktienbörsen sich auf einem Allzeit-Hoch befinden und die Aktien dort als relativ teuer gelten. Im Gegensatz zur EZB, die auf ihrer jüngsten Ratssitzung eine Leitzinssenkung beschloss, liefert die US-Notenbank FED bislang keine Hinweise auf eine zeitnahe Zinssenkung.

Das Makroumfeld für die US-Märkte verschlechtert sich demnach und dies bei einer weiter restriktiven Geldpolitik. In den letzten Monaten hat sich u.E. am Markt ein Konsens gebildet, dass die starken Zinssteigerungen seit Frühjahr 2022 keinen nachhaltig negativen Einfluss auf Konjunktur und Aktienmärkte ausübt. Dies könnte sich vor dem Hintergrund der aktuellen Entwicklungen als kurzsichtig erweisen. Zumindest erscheint es doch sehr wahrscheinlich, dass hohe Zinsen mit zunehmender Dauer einen wirksamen Einfluss ausüben könnten.

Chart: sentix Konjunktur-Gesamtindex USA

Dies ist vor allem mit Blick auf die unverändert zu hohen Inflationsraten, die nachhaltig deutlich über dem Zielwert der wichtigsten Notenbanken von 2% bleiben dürfte, relevant. Denn im Falle einer unerwartet kräftigen Abkühlung der US-Konjunktur dürfte es der US-Notenbank schwer fallen, die Zinsen deutlich zu senken, ohne gleichzeitig die Inflation anzuheizen. Für die Bondmärkte liegt damit eine ambivalente Situation vor: es scheint einfach nicht klar, welches Szenario zu nachhaltig steigenden oder fallenden Zinsen führen kann. Dieser Befund ist auch vor dem Hintergrund zu sehen, dass die anscheinend außer Kontrolle befindlichen Zuwächse in der US-Staatsverschuldung und die Bedeutung der geldmarktnahen Staatsschuldtitel für die Refinanzierungsfähigkeit des US-Treasuries ebenfalls unklare Auswirkungen auf die Zinsentwicklung im Allgemeinen und die Steilheit/Inversion der US-Zinsstrukturkurve im Besonderen hat.

Aber nicht nur die US-Konjunktur mahnt zur Vorsicht. Auch für Japan messen wir eine unvorteilhafte Entwicklung in den sentix Konjunkturindizes, was in Anbetracht der ausgeprägten Yen-Schwäche doch deutlich negativ überrascht. Positive Entwicklungen liegen u.E. für Asien ex Japan und Lateinamerika vor.

{tweetme}"Die US-Konjunktur und die Entwicklung in der US-Verschuldungssituation sind zunehmend kritisch zu sehen", Manfred Hübner (sentix){/tweetme}

Insgesamt ergibt sich für uns aus der Makroanalyse ein Bild, welches zu einer defensiven Gangart bei Aktien rät. Aber auch für den Bondmarkt ergeben sich lediglich Impulse für ein Investment in kürzeren Restlaufzeiten.

Impulse ergeben sich aus Makrosicht im Währungsbereich, wo die Konjunkturdifferenz zwischen den USA und Euroland zunehmend für den Euro spricht.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

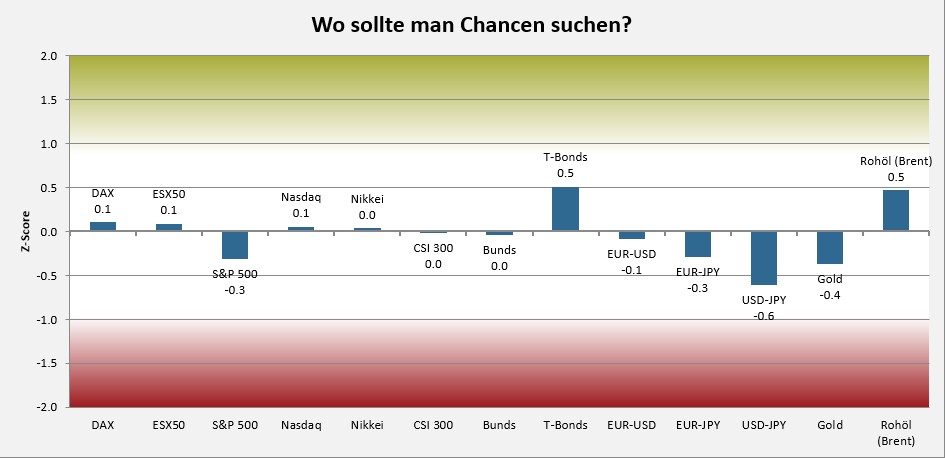

Im sentix Risikoradar (s. nachfolgende Grafik) werden im Aktienbereich derzeit nur geringe Chancen und - im Fall des US-Aktienmarktes - moderate Risiken angezeigt. Deutliche Chancen bestehen nach wie vor im Bondbereich für US-Staatsanleihen aus der nach wie vor maßgeblichen Short-Positionierung der Anleger. Auch zu Rohöl messen wir moderate Chancen aus der aktuell negativen Sentimentlage. Größere Risiken bestehen bei EUR-JPY und USD-JPY - oder anders ausgedrückt bestehen Yen-Chancen. Diese resultieren aus einer überkauften Markttechnik und einer Long-Positionierung der Anleger. Die Gold-Risiken haben sich mit der jüngsten Korrektur reduziert, sind aber noch nicht vollständig abgetragen.

Chart: sentix Risikoradar

Unter saisonalen Aspekten liegt der Fokus zum einen auf dem Juni-Future-Verfall an den Aktienmärkten. Im Vorfeld neigen die Aktienmärkte meist zu einer Konsolidierung. Bis Mitte Juli verfügen die Aktien insgesamt jedoch über saisonalen Rückenwind, speziell im DAX und in den USA. Für Bonds beginnt nun die saisonal beste Zeit mit einem wichtigen Termin Ende August (Humphrey-Hawkins-Meeting der US-Notenbank).

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Die taktischen Modelle, die systematisch die sentix Sentimentdaten sowie die Informationen zum strategischen Bias verarbeiten, signalisieren für Aktien weiter Erholungschancen und kompensieren die aktuell vorsichtige strategische Grundhaltung. Ursächlich hierfür ist vor allem die robuste Entwicklung im strategischen Grundvertrauen. Vor allem die professionellen Anleger sind auf mittlere Sicht weiter zuversichtlich für Aktien. Dies ist zu diesem Zeitpunkt im Jahr eher ungewöhnlich.

Im Bondbereich liegen nur neutrale Signale vor, ebenso bei den Edelmetallen und im Währungsbereich.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

Die Makro-Sicht mahnt weiter zur Vorsicht. Taktisch und saisonal gibt es dagegen für Aktien Chancen auf eine weitere Kurserholung. Wir bleiben deshalb bis auf Weiteres bei unserer neutralen Aktienmarkt-Positionierung.

{tweetme}"Wir setzen bei Aktien auf eine weitere taktische Erholung, bleiben aber strategisch vorsichtig", Patrick Hussy (sentix){/tweetme}

Im Bondbereich sind wir dagegen mangels neuer Impulse und aufgrund der geringen Risikokompensation für ein Investment in längeren Laufzeiten defensiv ausgerichtet. Im Edelmetallbereich bleiben wir aus strategischen Gründen und vor allem aufgrund der sehr positiven Einflüsse von Gold und Silber auf das Gesamtrisiko eines Portfolios investiert, haben aber die Spitzenquoten etwas reduziert.

Im Währungsbereich setzen wir weiter auf ein Comeback des Yen.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter:

Ihr Ansprechpartner

Manfred Hübner

Geschäftsführer

Tel. +49 (6021) 327 33-22