Aktien haben Konkurrenz

Nach dem guten Start ins neue Jahr geht den Aktien so langsam die Puste aus. Zumindest haben sie alles an Vorgaben genutzt und sind nun nahezu auf Perfektion gepreist. Dass macht die Anlageklasse anfällig und eine Konsolidierung wahrscheinlich, zumal ein strategisches Grundvertrauen der Anleger nach wie vor nicht zu erkennen ist. Dies dürfte auch an der zunehmenden Konkurrenzsituation liegen, die durch die gestiegenen Zinsen in Form verzinster Anlagen nun gegeben ist.

Strategische Einschätzung (Februar 2023)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Die sentix-Konjunkturindizes verbessern sich auch Anfang Februar erneut. Lage- und Erwartungswerte können in praktisch allen Regionen zulegen. Sind damit die Weichen erneut in Richtung Aufschwung gestellt? Wir bezweifeln dies und sehen in dieser Entwicklung in erster Linie einen "Abgesang" auf eine Rezession. Ein Aufschwung ist damit keineswegs bereits eingeläutet. Vielmehr erwarten wir eine Stagnation, bei anhaltender Inflation also praktisch eine Stagflation.

Nichtsdestotrotz nimmt diese Entwicklung Druck vom Aktienmarkt. Dieser verbessert sich deutlich und lotet damit seine Potentiale voll aus. Betrachten wir die Bewertung des Aktienmarktes, dann hat sich diese relativ zu Bonds keineswegs verbessert, obwohl die Renditen in den letzten Wochen per Saldo gesunken sind. Aktien bleiben damit anfällig, sowohl bei konjunkturellen Enttäuschungen als auch bei einem erneuten Zinsanstieg.

"Die Aktien sind auf das beste Szenario gepreist", Manfred Hübner (sentix) Click to Tweet

Und ein solcher Zinsanstieg ist gar nicht einmal so unwahrscheinlich. Zumindest deuten die Konjunkturindizes eine Kurvenversteilerung an. Zwar scheint das kurze Ende vor allem in den USA etwas zu stark gestiegen zu sein, aber eine nachhaltige Verflachung der Zinskurven würde wohl kaum ohne Verluste am langen Laufzeitenende durch entsprechende Zinssteigerungen ablaufen.

Während viele Anleger sich noch über das Ausbleiben einer Gasmangellage und daraus folgend sinkende Inflationsraten freuen, deutet sich das nächste Problemfeld für Risikoanlagen bereits in Form einer absehbaren Liquiditätsverknappung an. Diese ist einmal in den sehr niedrigen Geldmengenwachstumsraten erkennbar, die in den USA für M2 sogar bereits negativ sind. Zum anderen stellen die gestiegenen Zinsen für kurzlaufende Anlagen eine zunehmende Konkurrenz für andere Anlageformen dar. In den USA erzielen Anleger für 2-jährige Staatsanleihen knapp 4,5%. Dies ist deutlich mehr als z.B. die durchschnittliche Dividendenrendite im S&P 500 von 1,6%. Man sollte sich also nicht wundern, wenn neue Mittel ihren Weg derzeit eher in das Zinssegment finden.

Für die anderen Anlageklassen liefern die sentix-Konjunkturindizes nur wenig Signale. Im Währungsbereich bleibt es bei der Indikation pro Yen.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

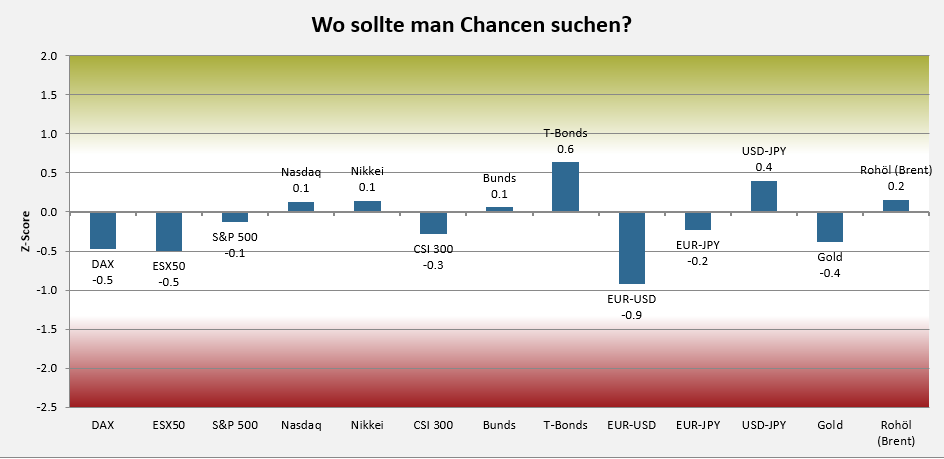

Im sentix Risikoradar (s. Grafik 1) werden für Aktien in Deutschland und Euroland moderate Risiken angezeigt, die im Wesentlichen aus der überkauften Markttechnik resultieren. Alle anderen Aktien-Risiko-Scores sind nahezu neutral. Größere Chancen werden für US-Bonds signalisiert. Hier sind die Anleger deutlich unterinvestiert und dies über alle Laufzeitenbereiche hinweg. Substantielle Risiken verzeichnen wir im Risikoradar für EUR-USD.

Chart 1: sentix Risikoradar

Unter saisonalen Aspekten ändert sich das Umfeld für Aktien ab ca. 20 Februar. Für rund 4 Wochen ist dann mit saisonalem Gegenwind zu rechnen. Die im Risikoradar angezeigte überkaufte Marktlage könnte dann einer Konsolidierung Raum geben. Ende Februar endet auch die saisonal starke Phase für Edelmetalle, während das Rohöl weiter unterstützt bleibt.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

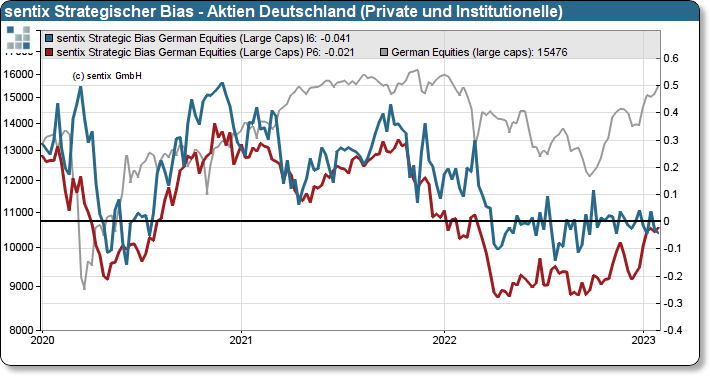

Das auffälligste Element in den taktischen Signalen, die aus dem Sentiment und Strategischen Bias der Märkte modellgestützt abgeleitet werden, bleibt die Schwäche im strategischen Grundvertrauen der Anleger. Weder Private noch Profis erkennen aktuell eine besondere Perspektive für die Aktienmärkte, weder aufgrund der Konjunkturdynamik oder einer günstigen Bewertung. Damit bleibt der aktuelle Aufschwung fragil und anfällig.

Chart 2: sentix Strategischer Bias Aktien Deutschland

Bei Bonds dominiert eine ohne Unsicherheit. Die Zahl der neutral gestimmten Anleger, auf kurze und mittlere Sicht, ist sehr hoch und drückt damit eine Irritation der Anleger aus. Eine solche Irritation führt oftmals zu einem Anstieg der Volatilität in dem betroffenen Asset.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Strategie, welche in den sentix-Fonds umgesetzt werden.

Wir bleiben bei Aktien nach wie vor eher defensiv ausgerichtet. Ein Szenario eines stabilen Aufwärtstrends ist für uns derzeit noch nicht erkennbar. Taktisch sind die heimischen Aktienmärkte überkauft und saisonal steht eine Periode mit Gegenwind auf dem Programm. Insgesamt kein Umfeld, in dem wir hohe Risiken eingehen wollen, zumal keine Stimmungsextreme erkennbar sind. Bei Bonds erwarten wir weiter eine erhöhte Volatilität, aber Bonds dürften aufs ganze Jahr gesehen von einem steigenden Anlageinteresse profitieren.

Dieses Anlageinteresse unterstellen wir auch unverändert den Edelmetallen, denn diese dürfte auch 2023 wertvolle Diversifikation in einem Mischfonds liefern. Im Währungsbereich ist eine weitere Yen-Befestigung zu erwarten, obwohl der US-Dollar-Schwächeperiode wohl beendet sein dürfte.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: