Wie viel fehlt zu einer Krise?

An den Aktienmärkten atmen die Anleger auf. Zwar sind diese wegen der üblichen Sommervolatilität besorgt, aber auf mittlere Sicht herrscht große Gelassenheit. Das verwundert, denn eigentlich gäbe es gerade auf der strategischen Ebene Grund zur Sorge. Es fehlt nicht viel für eine Krise.

Strategische Einschätzung (September 2023)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Auch Anfang September gibt es keine guten Nachrichten von den Makroindikatoren. Der sentix Konjunkturindex als "first mover" unter den Frühindikatoren vergrößert die Sorgen am Aktienmarkt. Denn neben der Konjunktur in Deutschland und der Eurozone rutscht nun auch die Schweizer Wirtschaft ab. Auch außerhalb Europas bröckeln die Lagewerte weiter und die Erwartungswerte bleiben schwach.

Dies bedeutet für die Aktien Ungemach. Hinzu kommt eine schwache Entwicklung der Geldmengenaggregate. Bislang hat sich dies noch nicht als Risiko an den Märkten gezeigt. Die Erfahrung lehrt, dass es sich jedoch weniger um die Frage "ob" die aktuelle Geldmengenschrumpfung zu Problemen an den Finanzmärkten führt, dreht - sondern nur um das "wann". Die Geldmenge steht idealerweise in einem stabilen Zusammenhang zu den Erfordernissen der Realwirtschaft, die sich aus der Wirtschaftstätigkeit und der Inflationsentwicklung ergibt. Wachsen die Geldmengen stärker, sprechen wir von einer Überschuss-Liquidität, die gerne in die spekulativen Bereiche des Finanzmarktes strebt und Kursaufschwünge begünstigt.

Wächst die Geldmenge schwächer als es den realwirtschaftlichen Erfordernissen entspricht, dann muss mit Abflüssen aus den Finanzmärkten gerechnet werden. In einem solchen Szenario "hebt die Flut nicht mehr alle Boote", was die schwächsten Bereiche des Finanzmarktes als Erstes zu spüren bekommen. Ein entsprechendes Risiko ist dann besonders groß, wenn Alternativanlagen zur Verfügung stehen. Betrachten wir die relative Bewertung von Aktien zu Bonds, dann wird schnell klar, dass vor allem die kurzlaufenden Anleihen aktuell eine hohe Attraktivität aufweisen.

Für den Bondmarkt als Ganzes bestimmt sich die Attraktivität auch über die Inflationsentwicklung. Hier zeichnen sich in der Makroumfrage eine Verbesserung für Bonds ab. Konjunkturell sind diese ja bereits seit Längerem unterstützt. Nun lässt auch der Inflationsdruck nach und die Anleger nehmen das Ende der Leitzinserhöhungen in den Blick. Dies dürfte das Anlegerinteresse über das sehr kurze Ende der Zinskurve hinaus erhöhen, was gut für Bonds ist - die Konkurrenzsituation aber für Aktien und andere Risikoanlagen erhöht.

"Das Makrobild favorisiert weiter Bonds über Aktien", Manfred Hübner (sentix) Click to Tweet

Deutliche Signale aus der Konjunkturanalyse ergeben sich auch für den Euro, der vor allem gegen den japanischen Yen ein deutliches Korrekturpotential aufgebaut hat. Jedes Signal der Bank of Japan, die Zinsen nach oben zu schleusen, kann dieses Potential zur Geltung bringen.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

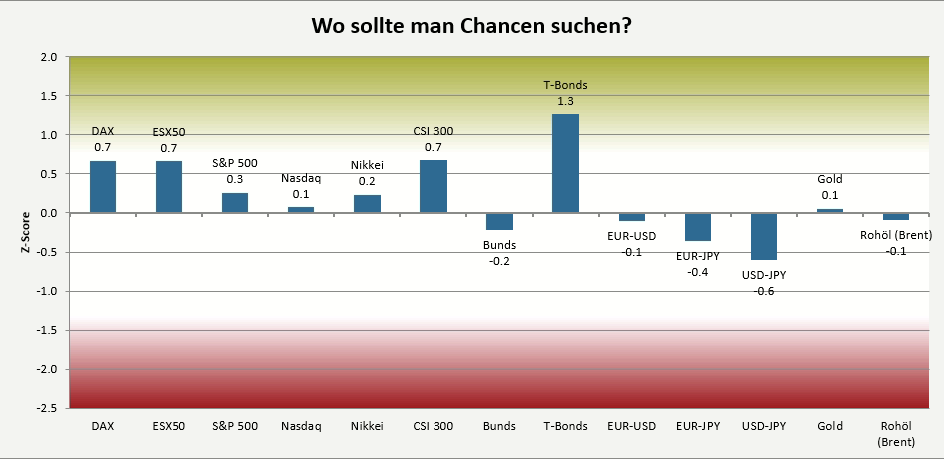

Im sentix Risikoradar (s. nachfolgende Grafik) werden dagegen unverändert Chancen für Aktien angezeigt, die sich in den letzten Wochen im Zuge der August-Korrektur ergeben haben. Denn die Stimmungswerte sind stark eingebrochen und die Anleger haben sich doch deutlich wieder aus dem Aktienmarkt zurückgezogen. Dies eröffnet entsprechende Chancen aus konträrer Sicht.

Auch bei Bonds, vor allem aus den USA, messen wir im Risikoradar ein konträres Chancenpotential, denn die Anleger sind hier unverändert stark unterinvestiert. Gleiches, nämlich eine deutliche Unterinvestierung gibt es auch im Währungsbereich bei US-Dollar und Yen zu vermelden. Andere Anlageklassen weisen dagegen aktuell keine besonderen Chancen oder Risiken aus dem Risikoradar auf.

Chart: sentix Risikoradar

Unter saisonalen Aspekten steht vor allem die zweite September- und die erste Oktober-Hälfte am Aktienmarkt nochmals unter negativen Vorzeichen. Bei einer anhaltend negativen Stimmungslage wird es jedoch spannend zu sehen, ob diese Saisonaspekten überhaupt zur Geltung kommen werden. Das größte Risiko für Aktien würde dann eintreten, wenn sich in den nächsten 2-3 Wochen die Stimmung neutralisieren und sich gleichzeitig die schwache Konjunkturlage auf die mittelfristigen Anlegererwartungen durchschlagen würde. Hierauf sollten Anleger achten.

Für die anderen Anlageklassen sind die nächsten Wochen saisonal nicht sehr markant. Defensive Anlageklassen wie Bonds und Edelmetalle weisen aber eine moderat positive Saisonalität auf.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

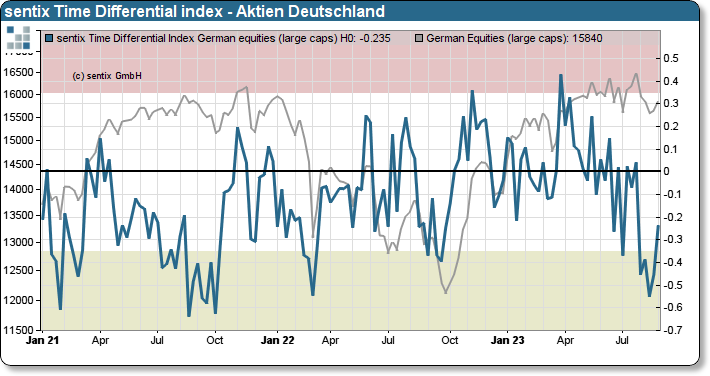

Mitte August erfuhr das Sentimentsignal von Anfang August eine Bestätigung. Zeitlich passt ein solches Sentiment auch gut zum durchschnittlichen Saisonprofil, womit eine taktische Erholungschance für Aktien gegeben ist. Wie weit diese trägt, hängt zum einen davon ab, wie schnell die gemessene Angst der Anleger wieder verschwindet und wie sich das mittelfristige Grundvertrauen der Anleger entwickelt. Aktuell ist die Stimmung relativ zum Strategischen Bias schlecht, was sich entsprechend in einem niedrigen TD-Index spiegelt.

Chart: Zeitdifferenz-Index Aktien Deutschland

Seit Mai befindet sich das strategische Grundvertrauen in einem Aufwärtstrend, was zunächst positiv ist. Das Momentum der Bias-Anpassung dagegen ist jedoch relativ gering. Statistisch ist dies ein Malus für den weiteren Aktienverlauf. Zudem schwebt das Damoklesschwert der schwachen Konjunkturdaten über dem Strategischen Bias. Denn üblicherweise sind Bias und Konjunkturerwartungen miteinander positiv korreliert. Akzentuiert wird die Bias-Entwicklung in der Regel durch die relative Aktien-Bond-Attraktivität.

Wie bereits obenstehend ausgeführt, sind diese beiden Faktoren derzeit unvorteilhaft für Aktien. Doch die Anleger reflektieren dies (noch) nicht in ihren mittelfristigen Erwartungen. Es scheint, als sei die Hoffnung auf ein üblicherweise gutes viertes Quartal größer. Hier sollten sich Anleger jedoch an das Jahr 2018 erinnern, welches gerade im vierten Quartal eine außergewöhnliche Kursschwäche aufzubieten hatte. Keine Regel ohne Ausnahme.

Doch wir greifen hier vor. Unsere Modelle berücksichtigen keine Szenarien, sondern aktuelle Messwerte. Und diese sind bislang vorteilhaft, so dass die taktischen Modelle pro Aktien ausgerichtet sind.

Die Modelle sind jedoch auch weiter positiv für Bonds (anhaltend positives strategisches Grundvertrauen) und für Edelmetalle (Zeitdifferenz-Index positiv, da Sentiment im Verhältnis zum Bias sehr negativ).

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

Wie lange kann der Markt den schwachen Konjunkturdaten und der schwachen Geldmengenentwicklung trotzen? Diese Frage kann man seit einiger Zeit stellen. Der beste Schutz vor Kursrückschlägen ist eine schlechte Marktstimmung und eine Unterinvestierung der Anleger. Beides ist derzeit gegeben. Der Markt belohnt keine Mehrheitspositionen, so dass wohl vor größeren Kursrücksetzern erst die negative Stimmung abgebaut und die Anleger einen Weg zurück in den Markt gefunden haben müssen. Hieraus erwachsen taktische Chancen.

Auf der strategischen Ebene dagegen werden die Probleme größer und lassen noch für den weiteren Jahresverlauf entsprechende Verwerfungen vermuten.

Wir begegnen dem aktuellen Marktumfeld einerseits mit einer moderaten Aktienquote, die wir in der jüngsten Korrektur aufgebaut haben, und andererseits mit unverändert deutlichen Positionen in Anleihen und Edelmetallen. Beide Anlageklassen dürften nicht nur eigenständiges Kurspotential besitzen, sondern auch risikomindernde Eigenschaften aufweisen.

"Wir bleiben weiter taktisch ausgerichtet,", Patrick Hussy (sentix) Click to Tweet

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: