Thematischer Fokuswechsel

Die Aktienmärkte sind gut in das neue Jahr gestartet. Die milden Temperaturen haben bislang nur zu mäßigem Gasverbrauch in Europa geführt und die Sorgen vor einer gefährlichen Gasmangellage in diesem Winter gedämpft. Die Inflationsraten dürften deshalb weiter unter Druck kommen. Auch Bonds profitieren. Doch so entspannt bleibt es wohl nicht auf Dauer.

Strategische Einschätzung (Januar 2023)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Zum Jahresstart 2023 warten die sentix Konjunkturindizes überwiegend mit Verbesserungen auf. In Euroland und Deutschland messen wir die dritte Verbesserung in Folge. Ein wesentlicher Grund für diese positive Entwicklung ist im milden Wetter, den dadurch geringen Gasverbräuchen und sinkenden Preisen für Gas und Strom in Europa zu sehen. Die Wahrscheinlichkeit, dass es in diesem Winter noch zu einer gefährlichen Gasmangellage kommt, ist deutlich gesunken. Zudem dürften die Inflationsraten, die ohnehin aufgrund von Basiseffekten rückläufig zu erwarten sind, sogar noch stärker fallen als erwartet.

Vor allem für die gebeutelten europäischen Anlagemärkte sorgt dies für eine Entspannung. Die unterinvestierten Anleger in Aktien werden von der Stärke des Jahresstarts überrascht und sehen sich nun gezwungen, diese Unterinvestierungen zu reduzieren, um nicht zu sehr gegen ihre jeweiligen Benchmarks ins Hintertreffen zu geraten.

Doch trotz dieser begrüßenswerten Entwicklung überrascht die Stärke der Aktien. Die Bonds sind die viel naheliegenderen Profiteure der sinkenden Inflation, zumal die relative Bewertung Aktien teuer erscheinen lässt. Darüber hinaus sollten Anleger in Aktien nicht nur auf Euroland schauen, sondern auch die Konjunktur in den USA im Blick behalten. Hier sinken die sentix-Daten und unterstreichen, dass keineswegs Entwarnung seitens der Makroentwicklung gegeben werden kann.

Vielmehr haben wir die Erwartung, dass der Einfluss des Themas Inflation sinkt, dafür aber die ungünstige Entwicklung der Geldmengenaggregate und damit das Liquidität stärker ins Blickfeld der Anleger geraten dürfte. Die restriktive Gangart der Notenbanken, bei der sich noch keine Umkehr abzeichnet, führt dazu, dass den Aktienmärkten keine ausreichende Überschuss-Liquidität mehr zur Verfügung steht. Das stellt den aktuellen Kursaufschwung auf relativ wackelige Beine.

Bonds dagegen sollten auch hier eine bessere Ausgangslage als Aktien besitzen. Zumal die sentix-Jahresumfrage gezeigt hat, dass die Anlageklasse Anleihen 2023 im Fokus der Anleger steht. Wir erwarten jedoch eine Änderung in den Zinsstrukturkurven in Form einer weniger inversen Zinskurve.

Aus der Makrosicht ergeben sich zudem anhaltend positive Signale für eine weitere Yen-Befestigung, nachdem die Änderung in der Strategie der Bank of Japan auch diesen Widerstand gegen eine Yen-Aufwertung beseitigt hat. Gold leidet zwar etwas unter der Inflationsentspannung. Da aber gleichzeitig auch die Zinsen sinken und wir von Zweitrundeneffekten (erneuter Inflationsdruck) im Jahresverlauf ausgehen, bleibt der Makroausblick für Edelmetalle noch positiv.

Einen detaillierten Makro-Ausblick, inkl. einer umfassenden Makro-Analyse, erhalten Anleger zudem über den sentix Jahresausblick 2023. Diese Publikation erfreut sich nun bereits in 19. Auflage einer großen Beliebtheit. Hier können Sie die Analyse bestellen!

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

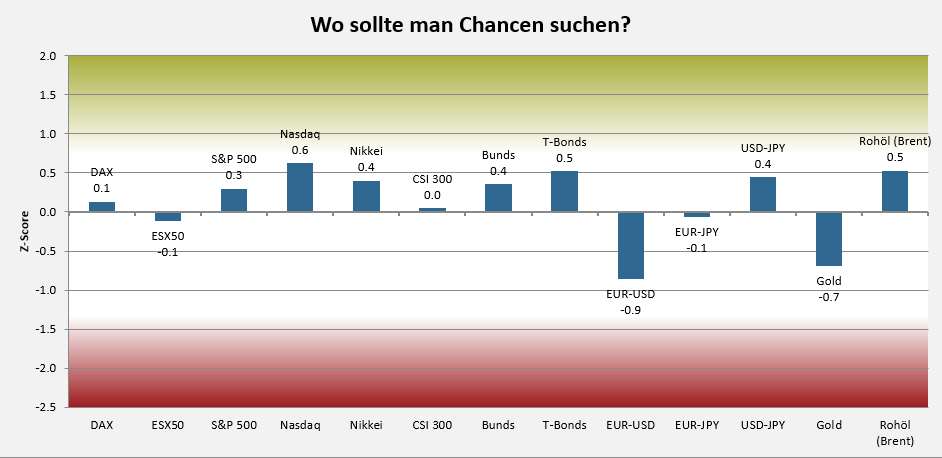

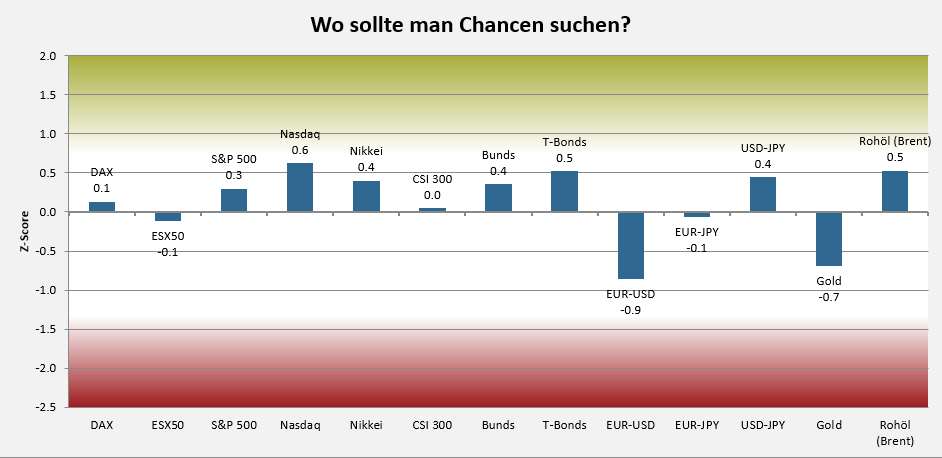

Das sentix Risikoradar (s. Grafik 1) werden die größten Chancen derzeit bei US-(Technologie)-Aktien und japanischen Aktien angezeigt. Beide Märkte haben aber individuellen Gegenwind. Die US-Aktien durch die hohe Bewertung, welche Bonds speziell in den USA wesentlich attraktiver erscheinen lassen. Und japanische Aktien durch die erwartete Yen-Befestigung. Weitere Chancen werden bei Bonds und Rohöl angezeigt. In beiden letztgenannten Fällen sehen wir deutliches Erholungspotential.

Chart 1: sentix Risikoradar

Unter saisonalen Aspekten sind die Vorzeichen für viele Märkte positiv. So tendieren kleine und mittelgroße Aktien ebenso freundlich, wie Bonds und Edelmetalle. Für die hochkapitalisierten Aktien sind die ersten beiden Monate nur moderat positiv. Eine erhöhte Volatilität ist hier oft zu beobachten. Eine Ausnahme bilden die Emerging Markets-Aktien und auch China-Aktien, die rund um das chinesische Neujahrsfest meist freundlich tendieren.

Die ersten Wochen des Jahres sind auch starke saisonale Perioden für Edelmetalle und den US-Dollar.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Auffallend und zugleich beunruhigend ist, dass sich die kurzfristige Aktienstimmung deutlich verbessert, während sich das strategische Grundvertrauen der Anleger nur wenig verbessert. Betrachten wir ausschließlich die Erwartungen der institutionellen Anleger, dann müssen wir sogar am aktuellen Rand eine erneute Verschlechterung feststellen: Der Bias bleibt schwach!

Chart 2: sentix Strategischer Bias Aktien USA

Eine solche Entwicklung stellt eine nachhaltige Kaufbereitschaft und damit einen Wechsel zurück in einen Bullenmarkt in Frage. Noch haben unsere Modelle keine neuen Verkaufssignale gesendet. Teilindikatoren, wie der Time Differential Index der institutionellen Anleger für Aktien, lassen jedoch bereits negative Aktienrenditen erwarten. Die Luft wird also bereits dünner und eine vorsichtige Haltung zu Aktien ist nicht nur strategisch, sondern auch taktisch angeraten.

Bei Bonds bleiben die Modelle ein positiver, unterstützender Faktor. Ebenso bei Edelmetallen. Im Währungsbereich ist die Signallage neutral.

Zusammenfassung

(Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Strategie, welche in den sentix-Fonds umgesetzt werden)

Der positive Jahresstart bei Aktien dürfte einige Anleger auf dem falschen Fuß erwischt haben und weitere Eindeckungen von Unterinvestierungen provozieren. Doch weder strategisch noch taktisch gibt unsere Analysemethodik Entwarnung. Der laufenden Erholungswelle könnte schon bald der Treibstoff, die Liquidität, ausgehen. Denn es fehlt an Überschussliquidität. Wir erwarten deshalb auch einen Themenwechsel an den Märkten und bleiben vergleichsweise defensiv positioniert.

Wesentlich günstiger sieht es u.E. für Anleihen und Edelmetalle aus, weshalb wir hier weiter gut investiert bleiben. Im Währungsbereich haben wir die aktiven Positionen stark reduziert. Hier sind wir neutral aufgestellt.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: