Ein Konkurrent für ETFs

Am 15. März 2013 erblickte der sentix Fonds Aktien Deutschland ("SFAD", A1J9BC) das Licht der Welt - mit einem schwierigen Auftrag im Gepäck: die ETFs zu schlagen und dabei trotzdem index-nah zu investieren. Nun, 5 Jahre später, wollen wir Konzept und Performance einer näheren Betrachtung unterziehen.

ETFs - immer die bessere Wahl?

Den Markt, gemessen an einem Marktindex, zu schlagen, ist das Ziel aktiver Fondsmanager. Wie schwierig es ist, dieses Ziel zu erreichen, merkt man immer wieder an den Performance-Ranglisten. Nur selten gelingt es einer Mehrheit der Fondsmanager ihre jeweilige Benchmark zu übertreffen. Über viele Jahre betrachtet, schaffen es weniger als 25% der Manager ihre selbstgesteckten Ziele zu übertreffen. Die Gründe dafür sind vielfältig, lassen sich aber auf drei wesentliche Kategorien reduzieren:

- Zu wenig "alpha": um den Index zu übertreffen, müssen Fondsmanager aktive Entscheidungen treffen und z.B. schlechte Titel unter- bzw. gute Titel übergewichten. Doch das Wissen über zukünftige Kursentwicklungen ist nicht leicht zu erlangen, zumal sich die Umfeldbedingungen an den Märkten permanent ändern. Ob diskretionäre Entscheidungen oder quantitative Modelle: nur in der Rückschau ist es einfach, den Marktindex zu übertreffen.

- Zu geringe Abweichungen: Selbst wenn ein Manager gute Ideen hat, bleibt die Frage, wie stark er diese im Portfolio berücksichtigt. In der Praxis stellen Anleger immer wieder fest, dass die Portfoliomanager zu nah am jeweiligen Benchmark investieren. Entsprechend gering sind die möglichen Performancebeiträge der aktiven Entscheidungen.

- Zu hohe Kosten: Aktive Entscheidungen verursachen Transaktionskosten und für die permanente Marktbeobachtung und Umsetzung ihrer Strategie verlangen aktive Fondsmanager eine Gebühr. Diese muss durch die Strategie mitverdient werden. Fehlt "alpha" oder wird es nur ungenügend umgesetzt, ist alleine aufgrund der Kosten keine Überrendite möglich.

Eine neue Kategorie etabliert sich

Aus diesem Grund hat sich eine neue Fondskategorie am Markt etabliert, die Exchange Traded Funds (ETFs). Diese setzen auf eine Indexnachbildung und geringe Kosten. Aufgrund der zuvor beschriebenen Hürden für aktive Manager, stellen ETFs in vielen Fällen die traditionellen, aktiven Fonds in den Schatten. Allerdings hat auch dieses Vorgehen einen Haken: der Anleger wird niemals eine Wertentwicklung oberhalb des Index erzielen, sondern immer unterhalb der Marktperformance bleiben.

Eine ausgezeichnete Vision

Als wir 2013 den sentix Fonds Aktien Deutschland ins Leben gerufen haben, hatten wir eine andere Vision: Wir wollten die Vorteile eines ETFs, also ein berechenbares, index-nahes Investment zu günstigen Kosten, mit den Vorteilen einer aktiven Strategie kombinieren. Unser Ziel war es also ein Produkt zu schaffen, welches besser als ein ETF ist und dennoch eine hohe Korrelation und Berechenbarkeit zum Marktindex erreicht! Wahrlich ein anspruchsvolles Ziel. So anspruchsvoll, dass die Idee des sentix Fonds Aktien Deutschland bei den Feri Funds Awards 2014 als Fondsinnovation des Jahres ausgezeichnet wurde.

Doch wie sollte das gelingen?

Mit Stimmungen den Index schlagen

Die Basis für eine solche Strategie muss in guten Signalgebern für die künftige Marktentwicklung liegen. sentix setzt dabei ganz auf den Faktor Mensch, denn Menschen machen Märkte! Das Stichwort lautet Behavioral Finance und Details zu unserer Vorgehensweise können Sie hier nachlesen.

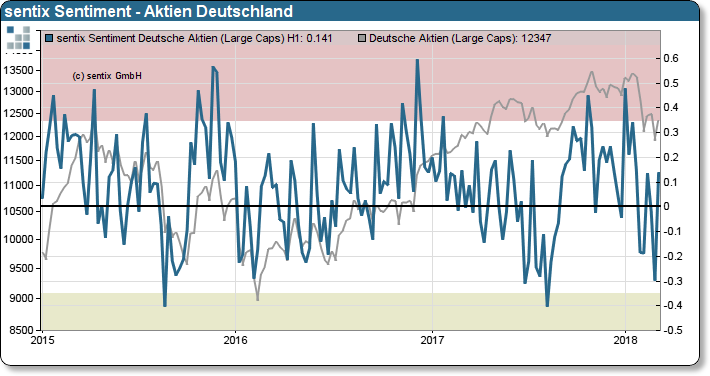

Wie beispielsweise Stimmungen und Markt miteinander in Beziehung stehen, zeigt das folgende Chart (zum Vergrößern auf das Chart klicken):

Die Stimmungen schwanken dabei durchaus heftig, aber es ist gut erkennbar, dass die Signale bei schlechter Stimmung tendenziell zum Kaufen und bei guter Stimmung eher zum Verkaufen raten.

Ein Contrarian-Ansatz

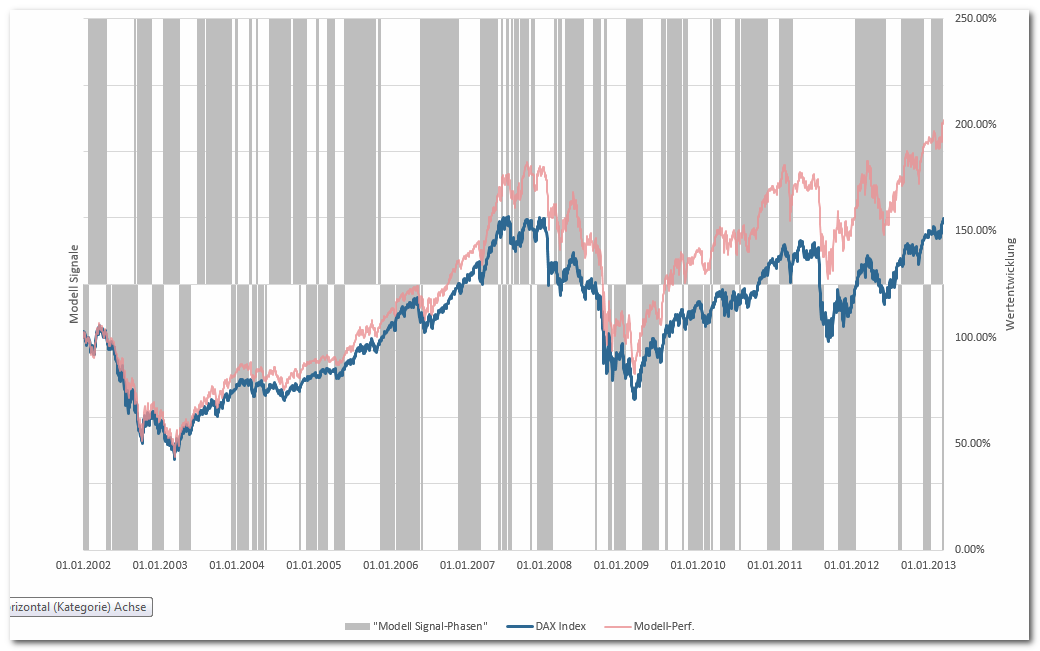

Um diese Analyse zu objektivieren untersuchen wir für die Strategie im Fonds die Märkte systematisch und erhalten auf Basis eines quantitativen Modells konkrete Kauf- und Verkaufssignale. Die nachfolgende Grafik zeigt die vom Modell identifizierten positiven und negativen Marktphasen:

Ebenfalls in der Grafik abgebildet sehen Sie, was eine solche Modellumsetzung an Wert für den Anleger erwirtschaften kann. Die blaue Linie zeigt die Entwicklung des DAX von 2002 bis März 2013 sowie die Wertentwicklung auf Basis der Modellsignale. Hierbei wurden theoretische Kosten von 1% p.a. bereits berücksichtigt. Statt Index minus Kosten, wie bei einem ETF, ermöglicht die systematische Umsetzung der sentix-Signale eine Outperformance bei unverändert hohem Gleichlauf zum Index!

Doch funktioniert das Modell auch in der Realität?

Clevere Portfolioumsetzung

Mit Auflage des sentix Fonds Aktien Deutschland am 15. März 2013 wird diese Strategie im realen Fonds umgesetzt. Das Modell wird dabei im Fonds nach folgenden Regeln umgesetzt.

Basisportfolio

Einerseits möchten wir, dass unser Fonds trotz seiner aktiven Strategie hoch zu seiner Benchmark, in unserem Fall dem Deutsche Aktienindex (DAX), korreliert. Dies erreichen wir, indem wir rund 70-80% der Anlagen tatsächlich in Aktien investieren und die Gewichtung am DAX ausrichten. Den Rest zu 100% füllen wir durch DAX-Derivate auf. Das Basisportfolio ist damit einem DAX-ETF sehr ähnlich. Im Portfolio finden sich also niemals implizite Einzeltitel- oder Sektorwetten. Auch MDAX-Titel oder ähnliches werden nicht beigemischt.

Investitionsgrad-Steuerung

Zum anderen ergänzen wir das Basisportfolio durch eine aktive Strategie. Diese wird auf Basis der Modellergebnisse nun so umgesetzt, das ausschließlich der Investitionsgrad des Fonds - in der Fachsprache: das Beta - zwischen 80% (Minimum bei negativem Modellsignal) und 120% (Maxmimum bei positivem Modellsignal) variiert wird. Die Korrelation zum DAX bleibt damit immer erhalten. Es verändert sich lediglich die Schwankungsbreite: bei negativer Signallage schwankt der Fonds weniger als der Markt und bei positiver Signallage schwankt er stärker.

Die Modellsignale werden vom Portfoliomanagement und Beachtung von Signalqualität und Irrtumswahrscheinlichkeit sowie unter Berücksichtigung der aktuellen Marktbedingungen mittels DAX-Futures oder DAX-Optionen umgesetzt.

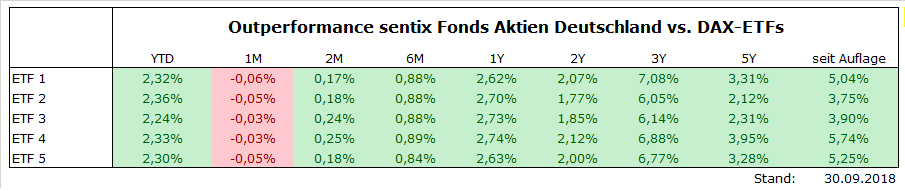

Die nachfolgende Grafik zeigt die tatsächlichen Performance des SFAD nach Kosten und vergleicht diese mit der Benchmark, dem DAX-Index:

Zur besseren Illustration der Backtest-Entwicklung und der echten Ergebnisse haben wir die Zeitreihen verknüpft und den Wechsel mit einer orangefarbenen Senkrechten markiert. Links von der Linie ist die Modellrückrechnung zu sehen, rechts davon die echte Fondsentwicklung (nach Kosten; Ausschüttungen wiederangelegt).

Seit Auflage am 15. März 2013 erwirtschaftete der sentix Fonds Aktien Deutschland bis 2. März 2018 eine BVI-Performance von +49%.

Wie ist diese Wertentwicklung einzuschätzen?

5 Jahre sentix Fonds Aktien Deutschland - das Konzept hat sich bewährt!

Gegenüber dem DAX steht seit Auflage und nach Kosten ein kleines Plus von knapp einem Prozent zu Buche. Das hört sich bescheiden an und liegt sicher auch daran, dass das Modell 2017 kein besonders treffsicheres Jahr hatte. Vor Kosten liegt das Alpha jedoch oberhalb von 1% pro Jahr und zeigt die stabile Performancequalität des sentix Ansatzes sowohl in der Rückrechnung als auch im Live-Betrieb.

Das Ergebnis fällt weit deutlicher aus, wenn man die Performance mit den fünf größten DAX-ETFs am Markt vergleicht. Denn dies ist ja das eigentliche Ziel des Fonds: besser zu sein als die "effizienten" ETFs bei moderaten Abweichungsrisiken. Hier beträgt das Plus zwischen 1,8% und knapp 4% nach Kosten! Das sind beachtliche Werte, die speziell für einen langfristig orientierten Investor eine große Rolle spielen. Denn ein Performancenachteil von 1% p.a. summiert sich im Laufe von 25 Jahren auf einen Gesamtnachteil von mehr als 28%!

Überzeugende Kennzahlen

Nach fünf Jahren Live-Einsatz ist nicht nur ein gutes Ergebnis entstanden, sondern auch die Kennzahlen überzeugen. Im Schnitt hat der Fonds einen Investitionsgrad von 101 Prozent bei einer Korrelation von 99 Prozent aufgewiesen. Der Tracking Error, also die Abweichung vom Index lag bei moderaten 2,5 Prozent. Untersucht man den entstandenen Mehrwert ("alpha") des Fonds, so belegen die Kennziffern, dass die erzielte Outperformance keine Korrelation zum DAX aufweist! Dies ist ein erstaunliches Ergebnis, welches die Einmaligkeit der Performance-Quelle "Behavioral Finance" unterstreicht!

Das Konzept des sentix Fonds Aktien Deutschland hat sich damit bewährt. Der Fonds ist eine lohnende Alternative für ETF-afine Anleger, die smarter in den Index investieren wollen und eröffnet Investoren die Möglichkeit, mittel- bis langfristig eine stabile Outperformance zu erzielen ohne vollständig auf die Kosten- und Effizienzvorteile eines index-nahen Investments verzichten zu müssen.